В ряде случаев банки допускают снижение процентной ставки по ипотеке, для ежемесячных выплат. Имеется подобный вариант и в Сбербанке. Но он доступен лишь отдельным категориям клиентов этой организации.

Причины для снижения ставки по ипотеке

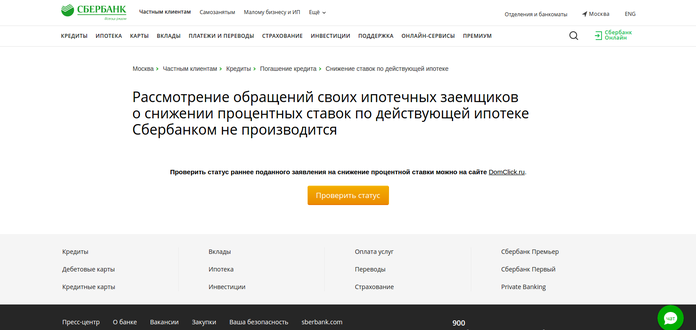

Первое, что нужно запомнить клиентам Сбербанка — на текущий момент данный банк не рассматривает обращения своих заемщиков по действующей ипотеке. Если гражданин брал кредит в СБ, то снижение ставки по ипотеке для него недоступно. Это правило не распространяется на новых клиентов, решивших купить квартиру в 2019 году.

Осенью 2018 года Сбербанком была приостановлена программа снижения ставок по ипотечным кредитам для своих заемщиков.

Текущий статус программы по снижению ставок для своих заемщиков можно проверить на сайте Сбербанка. Но руководство организации допускает возможность ее перезапуска в будущем. Поэтому рекомендуется проверять имеющиеся предложения для ипотечных заемщиков.

При этом Сбербанк соглашается проводить снижение ставок для клиентов других банковских организаций. Подобные варианты допускаются при наличии веских причин для уменьшения ежемесячного платежа.

Снижение ставки возможно в следующих ситуациях:

- Смерть или тяжелая травма, приведшая к недееспособности одного из заемщиков. В этом случае допускается снижение ставки на оставшегося кредитора.

- Ухудшение условий жизни заемщика по независящим от него причинам. Пример: развод и необходимость в одиночку содержать ребенка. Для предоставления кредита нужно предоставить убедительные доказательства в пользу того, что условия жизни изменились с момента получения кредита.

- Форс-мажорные обстоятельства — например, стихийное бедствие, из-за которого пострадал сам заемщик или его имущество.

Необходимо учитывать, что каждая заявка рассматривается в индивидуальном порядке. Подача заявления о снижении процентной ставки не гарантирует положительный ответ. Но, в большинстве ситуаций Сбербанк не отказывает клиентам других организаций в подобных услугах.

Способы снижения ставки

Снижение процентной ставки по ипотеке в Сбербанке возможно по двум различным методикам: реструктуризации и рефинансированию. Вот что представляют собой эти методики:

- Рефинансирование — это получение нового займа для погашения долга по уже взятой ипотеке. Допускается получение займа для выплаты задолженностей по нескольким кредитам. Принцип следующий: Сбербанк погашает кредит, взятый в другой организации. Взамен оформляется новый договор, с более выгодной процентной ставкой.

- Реструктуризация задолженности. Сбербанк меняет принцип оплаты кредита, упрощая клиенту процедуру погашения долга.

Имеется еще третий способ снижения ставки — через обращение в судебные инстанции. Но, к нему рекомендуется прибегать лишь в крайнем случае. Желательно сначала попробовать один из упомянутых выше вариантов.

Реструктуризация

В ряде случаев Сбербанк допускает варианты реструктуризации задолженности кредитора. Данная процедура проводится в следующих ситуациях:

- Снижение получаемой прибыли. Например, заемщик потерял работу, либо его зарплата снизилась до недопустимого уровня. Причем в имеющейся ситуации у кредитора не было возможности избежать подобного развития событий.

- Декретный отпуск, либо отпуск для ухода за ребенком в возрасте до 3 лет (либо до 1,5 лет). Этот вариант наиболее часто используется матерями-одиночками. Но, если отец вынужден один воспитывать ребенка, он тоже может претендовать на реструктуризацию кредита.

- Потеря трудоспособности. Основная причина потери — резкое и непредвиденное ухудшение здоровья. Причиной может стать болезнь, авария, травма на производстве и т. п.

- Призыв для прохождения армейской службы. Военнообязанные лица могут претендовать на реструктуризацию своего долга. Это касается как срочной службы, так и армейских сборов.

Реструктуризация задолженности по ипотеке допускается только для заемщиков, взявших кредит в других банковских организациях.

Если кредитор относится к одной из названных категорий, он имеет право на подачу заявления на реструктуризацию кредита. Имеется два варианта — при личном посещении отделения Сбербанка, и онлайн, на портале организации.

Чтобы подать заявление, сначала собирается необходимый пакет документов. В его состав входит:

- Копия удостоверения личности гражданина РФ. При этом необходимо наличие оригинала, предоставляемого работникам учреждения.

- Справка о доходах или иной аналогичный документ. Он должен предоставлять информацию о прибыли, полученной кредитором за последние три календарных месяца.

- Документы по трудовой занятости заемщика.

- Документальные подтверждения (при наличии) изменений в доходах кредитора. Пример: приказ об увольнении/изменении суммы выплат по заработной плате.

Далее последовательность действий такова:

- Собранные документы подаются вместе с заявлением, которое можно оформить заранее, либо заполнить сразу на месте.

- Сотрудники банка проверяют полученную информацию. Их цель — выяснить, допустима ли реструктуризация долга в рассматриваемом случае.

- При положительном решении клиенту Сбербанка предоставляют новый договор, позволяющий произвести реструктуризацию его долга.

На сегодняшний день Сбербанк предоставляет следующие варианты реструктуризации: смена валюты, увеличение срока, в течение которого выплачивается задолженность, и льготный период, в который предоставляется отсрочка по выплатам на указанный в договоре срок.

Рефинансирование

Рефинансирование ипотеки возможно при ее проведении по определенным условиям, указанным в программе, предоставляемой Сбербанком. Сначала необходимо разобраться, по каким правилам производится снижение процентной ставки. Имеется два варианта: до и после регистрации ипотечного кредита.

Сначала надо рассмотреть ставки, выставляемые до регистрации:

- Только для ипотечного кредита. До подтверждения погашения долга в другой кредитной организации ставка равна 12,9%. После погашения она уменьшается до 10,9%.

- При наличии сопутствующих кредитов. До регистрации и погашения ставка равна 13,4%. После регистрации, но до погашения она снижается до 12,4%. После погашения платеж устанавливается на уровне 11,4%.

Ставки после регистрации отличаются:

- Только для ипотечного кредита. До подтверждения погашения размер выплат равен 11,9%. После погашения он уменьшается до 10,9%.

- При наличии сопутствующих кредитов. До погашения ставка находится на уровне 12,4%. Затем она снижается до 11,4%.

Необходимо запомнить: ни при каких условиях выплачиваемый процент не становится ниже 10,9%.

Прочие условия получения кредита:

- Минимальная сумма ипотечного займа равна 300 тысячам рублей. При этом не допускается использования другой валюты, кроме рублей.

- Верхний предел кредита не может превышать 7 миллионов для Москвы и московской области, и 5 миллионов — для прочих регионов РФ. Для выплат по другим долгам отводится до 1,5 миллионов, за исключением целей личного потребления. На них отводится не более 1 миллиона.

- При расчете максимальной суммы долга всегда берется меньшее из двух чисел. Первое число: 80% от цены приобретаемой недвижимости. Второе число: сумма, состоящая из остатков долга и процентов по нему.

- Период займа находится в пределах от 1 до 30 лет.

- Обеспечением по ипотечному кредиту является приобретаемая жилая недвижимость: квартира, комната, жилой дом (отдельный или с земельным участком).

- Страхование производится на добровольной основе, по действующим правилам Сбербанка.

За выдачу ипотеки по программе рефинансирования комиссии не взимаются.

При этом кредит можно получить только при отсутствии задолженностей, и если не проводилась реструктуризация. Обращение в СБ возможно только для займов, выданных не менее, чем за полгода до подачи заявления. При этом крайний срок для выплат не может составлять менее 3 месяцев.

Обращение в суд

Если не было принято заявление на снижение процентной ставки по ипотеке Сбербанка, то клиенты пробуют обратиться в суд. Но необходимо учитывать: подобные иски обычно решаются в пользу банковских организаций.

По искам, связанным с ипотекой, клиенты банков выигрывают в редких случаях, при наличии серьезных оснований для подачи в суд.

Суд может вынести решение в пользу истца, если на момент выдачи займа истец мог себе позволить выплаты по указанным процентам. Пропуск сроков и невыплаты не допускались, и не предвиделись. Но, по определенным непредвиденным причинам обстоятельства изменились, равно как и условия жизни должника по кредиту. И в текущих условиях истец бы ни при каких условиях не стал брать заем, являющийся предметом спора.